纲要:悟透“立”与“破”,把准“稳”与“进”

行动基金司理最迫切的特质是什么?每个东谈主的剖析概况都是不一样的。

在李文宾眼中,基金司理的使命和学习时期一样,天禀和吃力两者不行或缺。担任基金司理这样多年来,他一直保持着接近“刻苦修行”的使命民俗,调研、电话会、刷公告……每天就像读高三准备高考一样。

“吃力的高三生”、“学习型基金司理”、“前瞻的左侧投手”等等,这些都是外界赋予李文宾的标签,但他却从未让它们约束我方的成长。他深知,标签除外,真是迫切的是内心的坚硬与行径的本质。在接收采访时,他曾经坦诚而又缓和地谈到了我方关于“学习型”标签的见解,“第一次听到这样的标签时,其实我很感奋,它提醒我永恒保持一颗学习的心,连接摄取新知,死力将所学退换为对投资者真是的价值。”

李文宾领有14年证券从业阅历,超7年基金处分教授。曾在实体企业有过4年使命阅历,后从实业转向金融,2010年来到券商担任分析师,主要辩论周期和公用事迹鸿沟。2015年末来到万家基金,是他基金司理生计的开首。2024年龄首,加盟了永赢基金,现任权力投资部联席总司理,亦是一次全新的开赴。

行动业内较为稀有的沿着"理工专科→实业→辩论→投资"旅途成长起来的选手,他的投资视角全面且独到。理工科出生,访佛4年实体企业的阅历,赋能着他以企业实质计较的角度去分析企业,连接从抽象的技能名词背后深挖底层逻辑和技能旨趣。

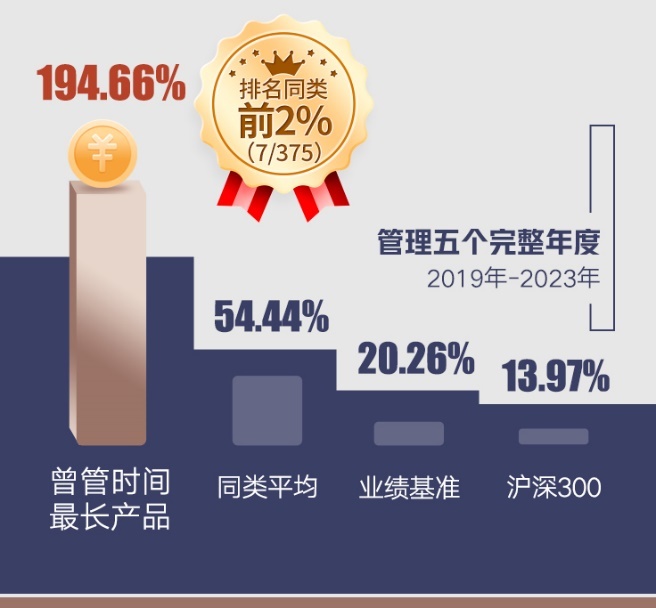

在万家基金的近9年,李文宾参与了其权力投资业务的发展与壮大,也在这个经由中连接完善我方的投资体系和剖析智力,曾管峰值范畴超百亿,取得了优异的投资功绩。期间,他曾处分的超5年的两只权力家具均功绩出色、名列三甲,在2019年-2023年的五个竣工年度,家具A收益排行同类前2%(7/375),家具B收益排行同类前3%(10/405)。

凡所过往,齐为序章。2024岁首,李文宾加盟永赢基金,在这半年多的时刻里,“静”下心来、步调不停地学习新常识,梳理各种投资逻辑。近期,他将带着永赢锐见稀疏这只新家具再行和投资者碰头。

李文宾是怎样把经久功绩作念得如斯出色?又怎样能屡次精确地在左侧捕捉小众黑马股?如今投资理念有了哪些全新的迭代?本文将进行更全面的展示。

永赢基金权力投资部联席总司理、永赢锐见稀疏拟任基金司理 李文宾

01“立”——宝剑锋从历练出

经久超卓的功绩源自于正确且连接进化的投资才能论。在投资1.0阶段,李文宾一直剿袭着从下到上精选高质料成长股的理念,曾屡次提前找到尚未被商场充分挖掘的机会。

若是进一步透视其投资标的,便会发现他行业隐匿广、切换胜率高。以李文宾曾管时刻最长的权力代表行动例,任期内隐匿了全部31个申万一级行业,况兼前五大重仓行业能隐匿其中6成。该代表作在2019-2023年5年时刻内报酬达194.66%,跑赢同期沪深300超180%,况兼排行同类前2%。这一系列见微知类的细节,无不体现出他在14年从业时刻所淬真金不怕火出的深厚功力。

李文宾在拓宽隐匿“广度”的同期,也在连接挖掘“深度”。自他担任基金司理以来,基本生效地捕捉每一轮商场干线,包括周期、科技、半导体、新能车、东谈主工智能等。 “不被现存的智力圈所不断,很迫切。”李文宾示意。

2018年四季度,国内非洲猪瘟延长、猪价仍处于下降程度,他玩忽加仓衍生板块至第一重仓行业。并商酌猪价的历史高点出面前2019年三季度,2019年10月前玩忽减仓离场。2018Q4至2019Q2重仓期间,衍生业涨幅56.63%,排行行业第二。

2019年二季度,科技股大跌,李文宾并未奴隶商场深广的悲不雅热诚,而是基于深度产业辩论及调研,预判半导体国产化会迎来较好发展机会,逆势大幅加仓,生效捕捉2019年下半年的大涨行情。2019Q2至2019Q4重仓期间,半导体涨幅43.03%,排行行业第一。李文宾的超左侧意志、不滞滞泥泥,已有所体现。

但在商场最狂热的时候,他往往照旧悄然回身、寻找下一回列车。2020年3月底,他迟缓卖出半导体止盈,换成了性价比更好的行业。“在隐忍成长股估值波动上,我不是最乐不雅的,因此往往不赚终末一段泡沫膨大的钱。”李文宾坦言。

在行业机会匮乏时从下到上选出好公司和成长股,真是训导基金司理的选股与投资智力。时刻来到2020年,疫情和国内经济上行导致基建投资快速回落,行业合座处于下行周期,但李文宾在深度调研下仍发掘出某个具备高增长后劲的企业,在并无β的大基建产业中捕捉到走出沉静α行情的黑马股。

事实上,他特地一部分重仓股的逾额收益也一样来自企业成长细则性的杀青,而非奴隶热点赛谈普涨。2020年二季度,李文宾在新能车行业低迷期针对性地对优质龙头企业保持了密切追踪,加大了对锂电板材料的布局,而非新动力赛谈热点龙头标的。重仓持有期间,锂电板行业的涨幅超240%,也再次论证了李文宾前瞻捕捉商场干线的智力。

擅长左侧捕捉商场干线机会

李文宾强调的要道词是“风险收益比”。教授告诉他,即使一家公司再好,买贵了也很难有逾额收益,致使可能出现亏本。中枢是早期介入,后期则是蕴蓄的经由。这既需要逆势布局的勇气,亦需要立场真挚的反念念。

行动左侧布局多面手,李文宾曾经屡次被问到,若是判断错了何如办?其回话都是一贯的坚硬:“我会马上认错。认错是行动基金司理相等迫切的品性,尽管这可能靠近一定的心思休止或外界质疑,但最迫切的是给基民赢利。”

02“破”——长风破浪正其时

信任,不仅源于基金司理经久靓丽的功绩发挥,也源于持有东谈主对基金司理投资理念的招供与领悟。长风破浪,正直“奋进之时”。

商场上追求锐度的阵势往往是在单押某个景气赛谈,而李文宾一向细心持仓的平衡性,重仓股分布在多个赛谈。面前商场总体回暖的态势初步细则,但依然出现了“波动率放大”的现象,商场仍然存在较大不细则性。如安在保持锐度的同期增强矜重性?怎样才能真是作念实投资者账户净值?

李文宾在连接的念念考与学习,这也解说了为什么在成长股除外,他也运行缓和矜重计较类企业,以增强投资体系关于不同商场作风的适合性。一以贯之,久久为功。恰是永恒秉持着为基民赢利的理念,李文宾的投资才能论迭代到了2.0版块。

在新开首上,李文宾屡次在采访与路演中提到,“我但愿能作念到平衡的作风,不对某个行业的确立作念到极致,不然容易在商场高位引诱多量的投资者。别称及格的基金司理,不应该在分歧适的时刻探讨怎样引诱基民,而更应该探讨怎样让基民切实赚到钱。”

行动别称连接拓圈的学习型基金司理,咱们多情理笃信李文宾关于矜重计较类企业的主持——不外度追求收益弹性,而是细心收益的细则性。在他看来,这类企业主要有四种特征,一是计较矜重,将来3-5年计较受宏不雅经济周期和外洋政策影响较小;二是强调推动报酬和社会背负;三是合理安排成本开支和处分欠债,教授层感性不冲动;四是聚焦主业,不松驰外延。

成长股方面,李文宾将赓续相持“高质料成长股投资”,聚焦新质分娩力,通过企业高质料可持续的成长带来市值的持续培植。具体而言,李文宾敬重优质成长股盈利的三个想法:盈利的开释节律、可持续性和盈利质料。因为很厚情况下,一些公司的竞争力退换不到它的盈利端去。

加入永赢基金后的第一只新发财具——永赢锐见稀疏(A类022717,C类022718)将于12月23日重磅刊行。无论是关于基金司理照旧基金公司,这都是一只具有迫切真谛的家具,确立初心等于追求作念实投资者账户和实现投资者回购,达成双向奔赴。该家具将在“矜重计较性企业”和“高质料成长股”之间动态平衡,增多“弥漫收益为导向的投资策略比重”,兼具锐度和安谧性,力求行稳致远。

03 终末的话

悟透“立”与“破”,方能把准“稳”与“进”。

雄关闲谈真如铁,而今商场重新越。阅历多轮牛熊周期的训导,李文宾在投资框架上连接进化迭代,从1.0阶段沿途升级到了2.0阶段。遵循和退换并不矛盾,而是相得益彰的。记忆这一年,李文宾示意,2024年景本商场出现了二八效应,较多板块都走出了沉静行情,这亦然公募基金再次启程的开首。

关于后市,李文宾描绘谈,“我对将来中国成本商场的经久健康发展充满了信心,将来商场充满了投资机会。在阅历了多年的摸索后,咱们照旧培育出一系列多档次的成本商场体系,既提供了矜重计较类板块,也提供了充满后劲的成长类板块。”

近期场地政府连接推出政策,如市值处分指引和并购重组有贪图,以成立公司市值和推动优质钞票变现,极度是新动力、半导体、生物医药等鸿沟的钞票。在现时高质料发展模式下李文宾会要点缓和两类机会,一是受益于化债鸿沟的投资机会,极度是被低估的国有企业;二是新质分娩力联系产业。

回到着手的问题,为什么李文宾过往功绩经久优秀?概况谜底照旧更为明了。“吃力、专注,笃信我方的判断,不被商场热诚所傍边。” 他不单是是在捕捉商场的霎时万变,更是在念念考如安在波动中寻找机遇,如安在不细则中构建更多细则的收益。

笃信连接求索的他,能在将来赓续给弘大投资者带来惊喜。

注:基金有风险,投资需严慎。

李文宾共计处分范畴季度峰值为120.23亿元,数据松手2021/12/31,万家成长优选、万家智造上风、万家科创主题、万家汽车新趋势、万家科创板2年定开、万家计谋发展产业、万家内需增长一年持有范畴划分为26.07、4.93、21.70、3.72、16.84、16.53、30.44亿元。

排行数据来源星河证券,数据区间为2019/1/1-2023/12/31,家具A指万家成长优选A、家具B指万家智造上风A,同类划分为生动确立型基金(基准股票比例30%-60%)(A类)、偏股型基金(股票高下限60%-95%)(A类),同类排行划分为7/375、10/405。

曾管时刻最长家具及代表家具均指万家成长优选A,持仓数据来源Wind及基金按期文告,功绩数据来源基金按期文告,排行数据来源星河证券,数据区间为2019/1/1-2023/12/31,同类为生动确立型基金(基准股票比例30%-60%)(A类)。同类平均指生动确立型基金指数、沪深300数据来源wind,数据区间2019/1/1-2023/12/31。

数据来源:Wind,数据区间2018/10/1-2019/6/30。

数据来源:Wind,数据区间2019/4/1-2019/12/31。

数据来源:Wind,数据区间2020/4/1- 2021/6/30。

缓和标的仅以现时商场情况判断,不消然代表将来投资标的。具体以实质投资情况为准。联系策略是基金处分东谈主把柄文告时点关联商场情况而造成,基金处分东谈主有权在商场情况发生变化时变更联系策略并依据基金条约关联商定赓续本质处分东谈主职责进行处单干作。

以下数据来源基金按期文告:万家成长优选A成立于2018/2/1,近五年(2019-2023年)每个当然年度基金净值发挥划分为64.64%/84.18%/46.98%/-25.29%/-11.51%,同期功绩基准发挥为19.73%/15.58%/-0.18%/-9.43%/-3.88%。功绩相比基准为沪深300指数收益率*50%+上证国债指数收益率*50%。基金司理李文宾任职时刻:2018/2/1-2024/2/8,基金司理耿嘉洲任职时刻:2024/2/8-于今。万家智造上风A成立于2018/8/28,近五年(2019-2023年)每个当然年度基金净值发挥划分为53.39%/74.78%/45.48%/-21.97%/-10.61%,同期功绩基准发挥为27.79%/21.45%/-3.37%/-14.82%/-7.80%。功绩相比基准为沪深300指数收益率*65%+上证国债指数收益率*25%+恒生指数收益率*10%。基金司理李文宾任职时刻:2018/8/28-2024/2/8,基金司理张希晨任职时刻:2024/2/8-于今。基金司理李文宾曾管其他同类家具如下,数据来源基金按期文告:万家汽车新趋势A成立于2019/10/23,2020/2021/2022/2023年基金净值发挥划分为87.04%/56.35%/-17.36%/-8.26%,同期功绩基准发挥为17.94%/-1.14%/-11.94%/-5.40%。功绩相比基准为沪深300指数收益率*60%+上证国债指数收益率*40%。基金司理李文宾任职时刻:2019/10/23-2024/2/8,基金司理耿嘉洲任职时刻:2024/2/8-于今。万家科创主题A成立于2019/6/12,2019/2020/2021/2022/2023年基金净值发挥划分为13.28%/52.77%/29.78%/-25.13%/-13.33%,同期功绩基准发挥为11.88%/30.89%/3.27%/-17.01%/-13.02%。功绩相比基准为中国计谋新兴产业成份指数收益率*50%+中债抽象指数收益率*50%。基金司理李文宾任职时刻:2019/6/12-2024/2/8,基金司理高源任职时刻:2019/6/12-2020/8/3,基金司理欧子辰任职时刻:2022/2/8- 2023/7/12,基金司理耿嘉洲、武玉迪任职时刻:2024/2/8于今。万家科创板2年定开成立于2020/8/3,2021/2022/2023年基金净值发挥划分为23.51%/-25.05%/-6.42%,同期功绩基准发挥为3.17%/-25.08%/-19.96%。功绩相比基准为中国计谋新兴产业成份指数收益率*75%+中债抽象指数收益率*25%。基金司理李文宾任职时刻:2020/8/3-2024/2/8,基金司理黄兴亮、武玉迪任职时刻:2024/2/8-于今。万家计谋发展产业A成立于2021/1/13,2021/2022/2023年基金净值发挥划分为27.07%/-25.35%/-13.02%,同期功绩基准发挥为-6.96%/-14.42%/-6.90%。功绩相比基准为沪深300指数收益率*70%+上证国债指数收益率*30%。基金司理李文宾任职时刻:2021/1/13-2024/2/8,基金司理叶勇任职时刻:2024/2/8-于今。万家内需增长一年持有成立于2021/3/2,2021/2022/2023年基金净值发挥划分为22.60%/-22.74%/-12.37%,同期功绩基准发挥为-4.95%/-14.42%/-6.90%。功绩相比基准为沪深300指数收益率*70%+上证国债指数收益率*30%。基金司理李文宾任职时刻:2021/3/2-2024/2/8,基金司理刘洋任职时刻:2024/2/8-于今。万家匠心致远一年持有A成立于2022/8/9,2023年基金净值发挥划分为-18.68%,同期功绩基准发挥为-7.05%。功绩相比基准为沪深300指数收益率*60%+上证国债指数收益率*30%+恒生指数收益率*10%。基金司理李文宾任职时刻:2022/8/9-2024/2/8,基金司理束金伟任职时刻:2024/2/8-于今。万家瑞益A成立于2015/12/7,2017/2018/2019/2020年基金净值发挥划分为7.17%/0.39%/19.78%/9.50%,同期功绩基准发挥为10.30%/-9.32%/20.09%/15.25%。功绩相比基准为沪深300指数收益率*50%+中证全债指数收益率*50%。基金司理李文宾任职时刻:2017/4/14-2020/9/16,基金司理孙远慧任职时刻:2016/3/23-2017/4/14,基金司理高翰昆任职时刻:2015/12/7-2018/8/15,基金司理周潜玮任职时刻:2018/8/15-2020/9/16,基金司理尹诚庸任职时刻:2020/9/16-2022/7/14。万家瑞兴A成立于2015/7/23,2017/2018/2019年基金净值发挥划分为17.16%/-10.15%/35.75%,同期功绩基准发挥为10.30%/-9.32%/20.09%。2021年6月26日起,功绩相比基准由沪深300指数收益率*50%+中证全债指数收益率*50%变更为沪深300指数收益率*35%+恒生指数收益率*35%+中证全债指数收益率*30%。基金司理李文宾任职时刻:2017/1/14-2019/10/30,基金司理高源任职时刻:2017/8/8-2019/1/11,基金司理莫海波任职时刻:2015/12/5-2020/2/5,基金司理孙远慧任职时刻:2019/10/30-2020/11/17。万家精选A成立于2009/5/18,2017/2018/2019年基金净值发挥划分为11.93%/-17.22%/30.34%,同期功绩基准发挥为17.32%/-19.66%/29.43%。功绩相比基准为沪深300指数收益率*80%+上证国债指数收益率*20%。基金司理李文宾任职时刻:2017/6/24-2019/10/30,基金司理莫海波任职时刻:2015/5/6-2020/11/17,基金司理孙远慧任职时刻:2019/10/30-2020/11/17。万家新利成立于2015/5/19,2017/2018/2019年基金净值发挥划分为12.54%/-16.07%/30.36%,同期功绩基准发挥为10.30%/-9.32%/20.09%。功绩相比基准为沪深300指数收益率*50%+中证全债指数收益率*50%。基金司理李文宾任职时刻:2017/6/24-2019/10/30,基金司理高翰昆任职时刻:2015/5/19-2017/6/24,基金司理莫海波任职时刻:2015/12/24-2020/3/10,基金司理孙远慧任职时刻:2019/10/30-2020/11/17。万家经济新动能A成立于2018/2/7,2019年基金净值发挥划分为44.80%,同期功绩基准发挥为26.16%。功绩相比基准为沪深300指数收益率*70%+上证国债指数收益率*30%。基金司理李文宾任职时刻:2018/9/17-2019/10/30,基金司理黄兴亮任职时刻:2019/10/30-于今。万家新机遇价值驱动A成立于2018/8/15,2019年基金净值发挥划分为61.80%,同期功绩基准发挥为16.64%。功绩相比基准为中证全债指数收益率*40%+沪深300指数收益率*35%+恒生指数收益率*25%。基金司理李文宾任职时刻:2018/8/15-2019/9/19,基金司理郭成东任职时刻:2018/8/15-2019/9/19,基金司理高源任职时刻:2018/8/18-于今。万家瑞隆A成立于2016/11/30,2018年基金净值发挥划分为-23.92%,同期功绩基准发挥为-15.80%。功绩相比基准为沪深300指数收益率*75%+中证全债指数收益率*25%。基金司理李文宾任职时刻:2017/8/16-2018/9/18,基金司理高翰昆任职时刻:2016/11/30-2018/3/15,基金司理刘洋任职时刻:2018/9/18-于今。拟任基金司理过往处分功绩是基金司理与所在公司投研、风控等团队共同死力的成果,过往功绩不代表将来发挥,不组成对将来处分的基金功绩的保证。

风险领导:基金有风险,投资需严慎。基金处分东谈主甘心以本分信用、勤劳尽职的原则处分和垄断基金钞票,但不保证本基金一定盈利,也不保证最低收益。基金的过往功绩过火净值坎坷并不预示其将来功绩发挥,基金处分东谈主处分的其他基金的功绩并不组成对本基金功绩发挥的保证。投资不同类型的基金将获取不同的收益预期,并承担不同程度的风险。每每基金的收益预期越高,风险越大。永赢锐见稀疏属于中风险(R3)家具,风险等第高于货币商场基金及债券型证券投资基金,相宜经客户风险承受智力等第测评后成果为平衡型(C3)及以上的投资者。基金风险等第与投资者风险承受智力等第对照表详见永赢基金官网。投资者通过代销机构提交交游央求时,应以代销机构的风险评级按序为准。永赢锐见稀疏特有风险为:本基金可投资于港股通标的股票,除了需要承担与境内证券投资基金类似的商场波动风险等一般投资风险除外,本基金还靠近汇率风险等境外证券商场投资所靠近的极度投资风险。敬请投资者在作念出投资决策之前,仔细阅读家具法律文献,充分相识本基金的风险收益特征和家具特质,充分探讨本人的风险承受智力,感性判断并严慎作念出投资决策。